- バフェットが投資した商社株の見通しは

- 食品セクター注目株はサントリー食品・日本ハム

- 内需関連株に注目

- 自動車サプライヤー長期注目株ニッパツ

- 割安株の自動車部品メーカー

- JTはロシア事業撤退発表がなければ増配期待

- JPモルガン参議院選挙後の日本株見通し

- モルガンスタンレー注目銘柄りそな、東京海上、第一生命

- クレディスイス工作機械業界の見通し

- 参院選自民党が大勝 日本株上昇リバウンドいつまで?

- 商社株の投資判断トップは伊藤忠商事

- 塩野義製薬とエーザイの治療薬発表に期待

- コールセンター業界トランス・コスモスを推奨

- 年末の日経平均株価は3万円を超えるとSMBC日興予想

- リオープン銘柄投資タイミングは1年後

- 人材派遣業界は景気敏感関連株として株価軟調

- 不動産投資マネー流入旺盛で不動産価格が高騰

- 不動産業界レポート住宅需強いが建設資材価格上昇で利益低下

- 電力会社の株式投資判断LNGと原油価格上昇

- 円安が日本企業業績の業績上方修正になるか

- 銀行株推奨銘柄は三井住友トラスト、みずほFG

- 大手SIer IT業界の割安株と注目銘柄

- 産業用エレクトロニクス・ハイテク株の注目銘柄

バフェットが投資した商社株の見通しは

SMBC日興証券は商社セクターの決算プレビューで、資源価格高が業績の主な押上げ要因と想定されるものの、直近のコモディティ価格急落を踏まえれば、もはやバックミラーと指摘。

非資源は円安効果もあり大幅な落ち込みは想定していないものの、金融引き締めがもたらす景気下押しは2Q以降から徐々に示現するリスクがあり、1Qの非資源業績も過去のものと見做される可能性があると解説。

1Q地点での通期会社計画に対する進捗率は、三菱商事55%、双日39%、丸紅34%、住友商事30%、伊藤忠商事27%、三井物産26%、豊田通商25%と予想しています。

投資の神様と呼ばれるウォーレン・バフェットが日本の商社株を大量買いしてから数年が経ち、資源価格上昇を理由に商社株が割安、商社は好業績を理由に株価が大幅に上昇しましたが、一旦は株価ピークを迎えるタイミングの投資判断材料になるかもしれません。

食品セクター注目株はサントリー食品・日本ハム

三菱UFJモルガン・スタンレー証券は食品セクターのレポートで当面、景気後退懸念払しょくが難しそうな株式市場で、食品セクターがTOPIXをアウトパフォームする可能性は高いと指摘。

セクター内での銘柄選別として、円安・ダウントレーディング(需要が低価格品へシフトする意味で使用)を収益機会に結び付ける企業を選別することが有効とみて、市況変動と業績への影響にタイムラグがあることや円安によるコストアップに留意が必要と解説。

三菱UFJモルガン・スタンレー証券アナリストは個別銘柄に味の素、サントリーBF、日本ハムをトップピック推奨しています。

内需関連株に注目

東海東京調査センターによる見通しでは、4~6月期決算発表で外需・製造業は原材料価格高騰などによるコスト増や中国ロックダウン影響が顕在化すると指摘。

悪材料に素直に反応しやすく、株価の重石となる可能性には注意が必要としながらも、中国の景気対策や円安が追い風になるとの見方を継続。

目先は、回復が顕著に表れている「内需株が選好されやすい」と東海東京調査センターは予想しています。

自動車サプライヤー長期注目株ニッパツ

自動車部品セクターの決算プレビューでは、1Q決算は減産影響が厳しく、TSテック、ユニプレス、ダイキョーニシカワが営業赤字を見込むなど、総じてスロースタートを予想。

原材料費負担は最終的にOEMへの価格転嫁が進みそうなものの、1Q時点では通常通りサプライヤーに負担が発生するものと想定、トヨタ紡織やユニプレスに会社計画下方修正の可能性があると解説。

生産見通しが安定しているトヨタ系列に安心感があるとみて、大和証券によると個別では1Q決算で株価が調整するリスクがあるものの、7~9月期以降、前期比で増産が続けば株価が上昇しやすいトヨタ紡織に注目。

アイシン&豊田自動織機は下値が限定的とみて、ホンダ系では武蔵精密とエフ・シー・シーの業績が二輪事業によって下支えされると予想。長期注目銘柄として、ニッパツを取りあげています。

割安株の自動車部品メーカー

三菱UFJモルガン・スタンレー証券は自動車部品セクターのレポートで、供給制約は想定以上に長期化しているものの、改善兆候も生じ始め、一部製品・サービスではインフレピークアウト感も出始めていると指摘。

内的要因が悪化している企業は一部にとどまるものの、先行き不透明感が払拭しきれない現状では、個別の成長要素がある銘柄、構造改革で収益力が向上している銘柄、ディスカウントされすぎ株価の水準訂正が必要な銘柄の選好スタンスを提案。

個別株では、全方位対応による一段高い成長ステージ入りに加え、資本効率改善も見込めるデンソー、業績V字回復&株主還元策の前進が期待可能なTSテック、バリュエーションがヒストリカルで低位なNOKをトップピック推奨しています。

JTはロシア事業撤退発表がなければ増配期待

食品セクターの決算プレビューでは、周知の事実ではあるものの、1Qはコスト高騰で厳しい決算になるとSMBC日興証券が予想している。

食品株は急ピッチに上昇、過熱感があるため、現実の厳しさが顕在化する1Qには警戒が必要とみて、総じて株価が一旦調整する可能性は高いと解説。

個別株では、アサヒグループは欧州ビールの堅調が確認され、株価は一旦反発すると予想。キリンホールディングスは決算材料に乏しいものの、自社株買い実施で株価は底堅く推移、JTはロシア事業撤退発表がなければ増配期待もあり株価堅調、山崎製パンは2Qも2ケタ増益を予想。

サントリー食品は前年の高ハードルを乗り越え強い決算、コカ・コーラは反発材料が乏しく、東洋水産は北米工場人員数と製造数の伸長率が想定以上なら利益計画上振れの可能性も浮上。

日本水産は高い進捗率となり、キッコーマンは株価が大きく反発するなど割高感が強まっているため、調整する可能性もあると予想しています。

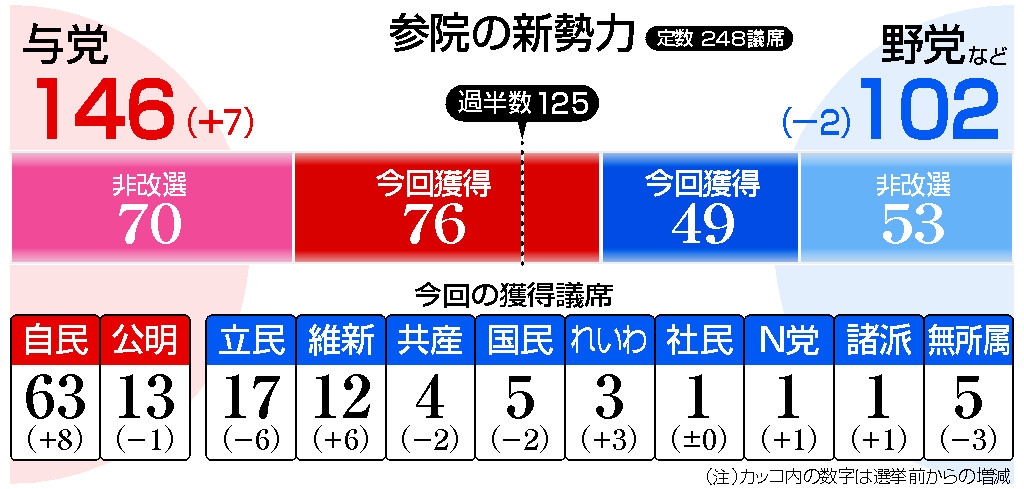

JPモルガン参議院選挙後の日本株見通し

JPモルガンによる日本株見通しでは、過去の参院選を振り返ると与党や自民党の勝利が大きいほど株価パフォーマンスが高く、今回の選挙結果に加え、実力者の安倍元首相死去による政策・政治勢力変化も株価影響をもたらすと指摘。

安倍氏死去により、岸田総理は従来よりも強い政治基盤を持つことになる公算が高く、財政再建、金融政策正常化などの岸田氏の政策カラーがより色濃くなるとみて、金融政策正常化が進みやすくなると想定。

岸田氏の政治的基盤が強まり、構造改革に繋がる政策が進められるなら、「株価はポジティブな評価に転じる可能性がある」と予想しています。

モルガンスタンレー注目銘柄りそな、東京海上、第一生命

モルガンスタンレー金融セクターレポートは、銀行は外債ロスカットや与信費用発生というリスクファクターがあるものの、市場想定と大きく乖離するようなネガティブサプライズが起こる可能性は低いと指摘。

保険は特殊要因以外は大きな業績上のスイング・ファクターは見当たらないとして、証券は上期の厳しい事業環境が続くも、織り込み済みと解説。

野村ホールディングスの追加還元に対する考え方が示されるかが1Qの注目点とみて、みずほフィナンシャルグループと静岡銀行は1Q決算で前年比ハードルが高いものの、概ね織り込み済みと予想。

モルガンスタンレー注目銘柄として、りそなホールディングス、東京海上ホールディングス、第一生命をピックアップしています。

クレディスイス工作機械業界の見通し

クレディスイス工作機械セクターのレポートでは、6月単月受注高は想定に沿った着地だったものの、外需がやや下振れ、内需が上振れて着地したと指摘。

6月は中国での事業環境が改善していることから、外需減少は欧米受注が影響している可能性が高いと推測し、年末に向けてセクター全般に長納期案件からの反動減が意識される局面が訪れると予想。クレディスイス証券アナリストは個別銘柄を、相対的にDMG森精機を選好しています。

参院選自民党が大勝 日本株上昇リバウンドいつまで?

みずほ証券による日経平均株価チャートテクニカル分析は、参議院選挙で与党が大勝したこともありリバウンド継続を示唆しているものの、中長期的な調整局面下にあり、ベアマーケットラリーにとどまると指摘。

日経平均株価27000円、TOPIX1900ポイント超は戻り売りが膨らみ日経平均株価27200円、TOPIX1940ポイント前後が上値メドとみて、リバウンドの持続性は7月SQ値を維持できるか否かがポイントと解説。

米国株に対して上げにくく下げやすい状態にあることから米国主要3指数が年初来安値を更新すると海外投資家の先物売りが裁定解消売りを誘い、日経平均株価、TOPIXも3月に形成した年初来安値を更新するとみて、押し目買いは8月、あるいは日経平均25000円、TOPIX1800ポイントに接近するまで手控えた方が良いと提案。

日本株見通しとして、日経平均は中長期的な調整局面は12月頃まで続く可能性があると相場予想しています。

商社株の投資判断トップは伊藤忠商事

モルガンスタンレー証券がリリースした商社セクターのレポートは、グローバル景況感悪化の中、コモディティ市況は反落しつつも高水準を維持し、他のバリュー株に対し好パフォーマンスを示していると指摘。

それでも、原油・金属市況の反落などにより株価はピークアウト感が出つつあるとみて、中長期では株主還元等への取り組みが株価動向を左右すると解説。

商社株の業界投資判断「インライン」を継続、個別銘柄選好順位を、伊藤忠商事>三井物産>丸紅>三菱商事>双日>住友商事の順に設定しています。

塩野義製薬とエーザイの治療薬発表に期待

クレディスイス証券の医薬品セクターのレポートでは、ディフェンシブ性とカタリスト/イベントに反応する値動きの良さから、株価パフォーマンスは堅調と指摘。

医薬品セクターは安全弁的な役割を果たしているとみて、今後もイベント発生に沿って循環的な銘柄物色が続くと解説。

イベント待ちの銘柄として、COVID-19 経口治療薬ゾコーバの承認から塩野義製薬、早期アルツハイマー病治療薬レカネマブの結果待ちのエーザイに注目。

新薬開発プラットフォームに期待する銘柄として、独自の新薬開発プラットフォームを持つ日本新薬とJCRファーマは勝ち組として残ると予想。最注目銘柄として、第一三共、次にアステラス製薬、中長期で中外製薬をピックアップしています。

コールセンター業界トランス・コスモスを推奨

野村證券が作成したコンタクトセンター業界のレポートでは、各社コロナ禍でのスポット案件獲得により利益成長を遂げてきたと指摘。

今後2~3年でスポット案件の剥落が進むと考えられるものの、コスト削減や増収により増益維持は可能とみて、剥落影響一服後はテクノロジー活用・CX(顧客体験ツール)改善提案によるサービスの高度化や、BPO展開・海外展開などの多角化によって売上利益成長を目指すフェーズへと移行すると解説。

サービスの高度化と多角化に期待が持て、株価に割安感がある銘柄としてトランスコスモスを推奨。コンタクトセンターと現場サービスを組み合わせることで参入障壁が高く高収益なビジネスモデルの構築に成功している銘柄として、プレステージインターナショナルも推奨しています。

年末の日経平均株価は3万円を超えるとSMBC日興予想

日経平均株価チャート分析についてSMBC日興証券テクニカル分析レポートでは、米国やドイツの長期国債利回りは6月半ばにかけての急騰で、今年後半の利上げの可能性を織り込んで上昇が一服していると指摘。

非鉄金属に続いて、原油価格などもダブルトップを形成し軟化し始める中、米国主要株価指数も6月半ばで下げが一巡、落ち着き始めたとみて、景気・株価調整が進んだ中国では景気底入れ期待が高まる中、ボトムアウトの様相が強まっていると解説。

株価調整が続いた米国株式も中間反騰局面へ移行すれば、3月以降下げ止まっている日経平均株価は、今年後半に一段の上昇に向かうと想定。

SMBC日興証券は、日経平均株価が28252円を上抜くと新たな上昇波動へ移行したことが確認され、当面29280円、年末までに昨年高値30670円を更新すると予想しています。

リオープン銘柄投資タイミングは1年後

SMBC日興証券の中国経済見通しでは、北京市内の公共施設でワクチン接種証明が必要になったことを受け、中国はmRNAワクチンの使用を承認していないため、本当の意味でのリオープニングは少なくとも1年先になる可能性が高いと指摘。

それでも、不活化ワクチン接種が義務化され、海外入国者に対する隔離要件が緩和されていることを踏まえると、企業にとって状況は好転していると解説。

日本国内でソーシャルディスタンス規制が緩和されれば、ファーストリテイリング、資生堂、コーセー、TOKYO BASEが「恩恵を受ける可能性がある」と予想しています。

人材派遣業界は景気敏感関連株として株価軟調

三菱UFJモルガン・スタンレー証券のサービス・その他セクターのレポートで、景気敏感イメージの強い人材派遣サービス関連銘柄を避けたいという投資家心理が強いため、株価は軟調と指摘。

それでもファンダメンタルズは良好と位置付け、人材紹介関連銘柄としてパーソルホールディングスとJACリクルートメント、人材紹介プラットフォームを運営するビジョナルに注目。

比較的ディフェンシブ性が高いサブセクターとして、教育や介護、警備をあげ、教育と介護を主力とするベネッセホールディングス、経済対策等の官公需が見込まれるコールセンター・BPO銘柄のトランスコスモスもピックアップしています。

不動産投資マネー流入旺盛で不動産価格が高騰

野村證券アナリスト不動産業界レポートでは、インフレ傾向が強まり長期金利が上昇している点がネガティブ要素となり、実物不動産の利回りと金利とのスプレッド縮小を通じて不動産市況の先行きに対する懸念材料になると指摘。

それでも、日本ではオフィスなどの不動産の賃料が上昇せず、賃貸特化型のJ-REITの内部成長が難しくなっている中、不動産投資マネーの流入が旺盛で不動産価格が高騰しているため、デベロッパーは売却益が牽引する形で業績を伸ばしていると解説。

デベロッパーの株主還元はJ-REITに比べて見劣りするも、一部デベロッパーが好業績を背景に株主還元を強化している点を評価。

不動産株個別銘柄では、株主還元を強化する三井不動産と野村不動産ホールディングス、NAVに対して株価が割安な三菱地所と東京建物を推奨しています。

不動産業界レポート住宅需強いが建設資材価格上昇で利益低下

SMBC日興証券の住宅・不動産セクター業界見通しアナリストレポートでは、安定的な賃貸収益基盤、利益成長・資産効率改善へのマネジメントのコミットメント、インフレヘッジの観点から、大手を中心に不動産各社の良好な株価パフォーマンスが続くと指摘。

住宅需要は総じて堅調に推移しているものの、資材価格上昇による利益率低下が顕在化している状況と位置付け、当面はコストプッシュアップインフレ進行による消費者センチメント悪化や利益率悪化が意識されることから、株価反転には時間を要すると解説。

注目銘柄として、三井不動産、三菱地所、東急不動産ホールディングス、TKP、大和ハウス、住友林業を紹介していきます。

電力会社の株式投資判断LNGと原油価格上昇

電力・ガスセクターの業界レポートでは、電力は石炭、原油、LNG価格上昇、円安によるスライドタイムラグのマイナス影響、高騰しているJEPXからの電源調達増、需給調整取引による収支悪化、再生可能エネルギー交付金の減少などで厳しい決算になると指摘。

SBI証券アナリストレポートによると今後、電力需給がタイトな状況は継続し、資源価格も高止まりしそうなことから、7~9月期もネガティブ要因の悪化を予想。

ガスはLNG価格上昇、円安によるスライドタイムラグのマイナス影響はあるものの、LNG全日本CIF価格と東京ガス調達LNG価格差による増益効果が業績の下支えをするとみて、今後はロシアサハリン2からの撤退リスクや米国フリーポートLNG液化基地火災による操業停止影響などダウンサイドリスクにも注視すべきと解説。

電力ガス関連株の投資銘柄として個別株に、SBI証券は東京ガスと岩谷産業の買い推奨を継続しています。

円安が日本企業業績の業績上方修正になるか

日本の上場企業決算見通しは3月以降の急激な円安を受けて、会社予想の為替前提がスポットレートと大きく乖離していると指摘。

野村證券投資情報レポートでは、今1Q決算発表期には50%を超える銘柄で為替前提が円安方向に修正されるとみているものの、円高前提銘柄のパフォーマンスは決算発表日にいったんピークを迎え、その後は伸び悩む傾向があると解説。

円高前提銘柄の賞味期限は決算発表日が一つの節目とみて、今年は為替前提乖離に対する注目度が高いため、株価への織り込みが例年よりも早い可能性にも注意が必要とコメント。

野村證券によると重要なのは「業績の上方修正があるかどうか」として、業績上方修正を伴わない為替前提修正のリスクには注意が必要との見解です。

銀行株推奨銘柄は三井住友トラスト、みずほFG

野村證券アナリストが作成した銀行セクターのレポートでは、主要銀行のPBRは足元0.4~0.5倍台で推移、バリュエーション上の割安感が強いと指摘。

業績は厳しい環境下で一定のレジリエンスを示し、顧客部門収益の改善傾向が続いていることから、2023年3月期も改善傾向が続くと予想。

堅調な収益と資本基盤拡充を背景に、株主還元強化の傾向も継続するとみて、長引くインフレ率圧力を背景に内外で長期金利上昇が続いている点もサポート材料と解説。主要銀行に強気スタンスを継続。

野村證券は銀行株の個別銘柄は、三井住友トラストとみずほフィナンシャルグループをトップピック推奨しています。

大手SIer IT業界の割安株と注目銘柄

クレディスイス証券投資情報のITサービス・ソフトウェアセクターのレポートでは、前年同期に比べ増益率は鈍化するものの、受注は引き続き良好と指摘。

昨年後半来の株価調整でバリュエーションも調整しているため、年後半に向けて良好な業績進捗の銘柄を探る展開を想定。

注目銘柄として、株価が調整し割安感の強いSCSK、日鉄ソリューションズ、BIPROGY、伊藤忠テクノソリューションズをピックアップしています。

産業用エレクトロニクス・ハイテク株の注目銘柄

SMBC日興証券エレクトロニクス業界レポートでは、多くの製品で半導体/デバイス搭載係数が増大、中長期で需要の裾野が広がると指摘。

それでも、株式市場は米国CPIの高止まりを皮切りに、リスクシナリオを一層意識するリスクオフ相場の様相が顕著になってきているため、金融政策による需給の悪化と今後のファンダメンタルズのダウンサイドに意識が向かいやすい局面と解説。

短期(1~3ヵ月)視点ではリスクオフ相場が継続、中長期視点では強気スタンスを継続。サブセクター選好順位は、産業用エレクトロニクス>精密機器>民生用エレクトロニクス>電子部品>ヘルスケア>半導体・SPEの順に設定。

注目銘柄として、NEC、三菱電機、セイコーエプソン、富士フイルムホールディングス、ローランド、ソニーグループ、日本航空電子、太陽誘電、シスメックス、オリンパス、ローム、新光電気工業を紹介しています。

コメント