相場見通しと注目株

証券会社のアナリスト、ストラテジストによる日本株見通し、米国株見通し、選挙後の株見通しなど投資家向け情報レポートを作成して情報発信している。

アナリストレポート発行している証券会社6社、国内証券会社は野村證券、大和証券、三菱UFJモルガン・スタンレー証券、SMBC日興証券、東海東京証券(東海東京調査センター)、外資系証券会社はクレディ・スイス証券のレポートから参考になる投資情報をまとめてみた。

岸田政権の日本株相場見通し

東海東京調査センターによる自民党総裁選挙後の株式市場見通しでは、マーケットでは改革派とみられていた河野氏が総裁選で岸田氏に敗れ、新しい資本主義・分配を推し進める岸田内閣によってアベノミクス路線が後退、社会主義・共産主義的な方向に進むことで日本の構造改革・成長期待が失われるのではとの見方も強まったと指摘。

その後は岸田氏が市場の声を聞く形で市場発信スタイルの修正を試みたことで、ニュートラル程度まで戻してきたとみて、今後は岸田氏が「岸田プレミアム」として市場が認識しうるリーダーシップや成長戦略の具体策を示せるかどうかが日本株の上値を決める重要なファクターになると解説。

テクニカルではドル建て日経平均の200日移動平均線が下向きに転じているため「黄信号が点滅している」として、円建て日経平均株価が年初来安値を切った場合はCTAなどの機械的な売りを伴って値幅の伴った下げをもたらす可能性もあると想定。当面は内需・リオープニング・政策関連銘柄の押し目買いを提案しています。

野村證券は日本株見通しで機械セクターに注目

上場企業の2021年第2四半期は前年同期比11.9%増収、28.8%営業増益と予想。トップダウン予想は、実績の対コンセンサス上振れ余地が限られる点を示唆、コンセンサス予想の上方修正モメンタムは鈍化しているものの、仮に業績予想が据え置かれたとしても企業業績の大幅回復シナリオは揺らがないと解説。

野村證券では日本株への見方を過度に弱気にする必要はないとみて、注目セクターとして機械セクターを取りあげています。

日本株投資アイデアと株価見通し

東海東京調査センターによる見通しでは、日経平均株価は9月高値から1ヵ月弱で3000円以上の急ピッチな下落となり、突っ込み警戒感も意識され始めていると指摘。

日本株投資アイデアとして、9月高値をつけてから安値までの下落率が20%以上、25日移動平均線からのマイナス乖離率が10%以上の銘柄に着目して、外部環境が落ち着いた際の短期リバウンド候補をスクリーニング。

短期リバウンド候補25銘柄スクリーニング

- ベイカレント・コンサルティング(6532)

- ペプチドリーム(4587)

- 大阪有機化学工業(4187)

- メック(4971)

- TOWA(6315)

- 商船三井(9104)

- 日本郵船(9101)

- 川崎汽船(9107)

- ジャストシステム(4686)

- マキタ(6586)

- ツガミ(6101)

- ローツェ(6323)

- アルペン(3028)

- SMC(6273)

- SHIFT(3697)

- アイ・アール ジャパンホールディングス(6035)

- ヒューリック(3003)

- 三浦工業(6005)

- エニグモ(3665)

- 東京製鐵(5423)

- 東京精密(7729)

- アドバンテスト(6857)

- レノバ(9519)

- 三井倉庫ホールディングス(9302)

- 東京応化工業(4186)

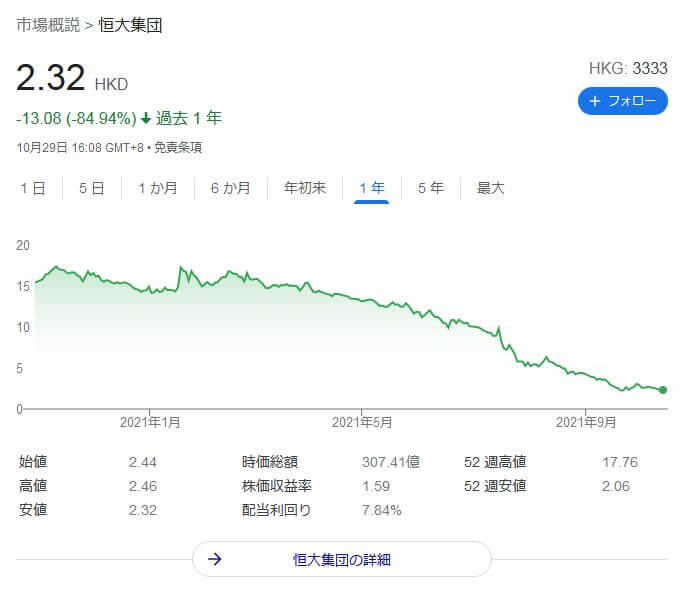

日本株急落は中国不動産市場・中国恒大集団デフォルト

野村證券による日本株見通しでは、この先の日本株パターンを描くに際して、中国景気と米金融政策の方向感を見極めることが欠かせないと指摘。この1ヵ月間の日本株急反落は、日本特有要因もさることながら中国恒大集団デフォルト、不動産セクターのデフォルト懸念をきっかけとする中国景気減速への警戒。

FOMCでの予想外のタカ派化(将来の利上げ姿勢の強化)の影響も大きかったとみて、中国景気に関しては、当局が火力発電の供給減に歯止めをかける方向に動き出したことは前向きの材料と解説。

向こう6ヵ月のセクター戦略として、加工系輸出セクターがTOPIXをアウトパフォームする候補と予想。優先順位を、機械>自動車・輸送機>電機・精密の順に設定しています。

鉄道業界JR4社の投資判断レポート

三菱UFJモルガン・スタンレー証券アナリストが作成した鉄道業界(JR4社)のレポートでは、2Q決算ではJR東日本が2022年3月期営業損益計画740億円の黒字を500億円前後の赤字に下方修正すると予想。

JR東海とJR九州の2Q営業損益は計画未達、JR東海は通期業績計画を下方修正する可能性が高いとみて、JR西日本は1Q決算時に大幅下方修正しているため、下期の需要前提やコスト削減の進捗次第では上方修正の可能性もあると解説。

旅客需要低迷を主因とした業績計画の下方修正は概ね現状株価に織り込み済みとみて、需要回復の初期段階では損益分岐点の低いJR東海、需要回復の過程では定期や出張需要の構造的な減少リスクが少ないJR東日本を選好しています。

住宅不動産セクター注目株

国内大手証券2社は不動産市場見通しと注目株を紹介するアナリストレポートを発行している。2020年初頭から外出規制やテレワーク(リモートワーク)、在宅勤務が一般企業に普及したことにより、職住接近の理由でマンションや住宅を選ぶ必要性が薄れた。

IT企業では遠方、地方に住みリモートワークで会社オフィスに通勤しないフルリモート型の働き方も増えてきた。こうした流れを受けて郊外の一戸建て住宅や地方移住が人気、バブルの遺産リゾートマンションなど売買市場が活発化してきている。

2021年10月18日に不動産経済研究所が発表した新築マンション価格(2021年4月~9月)は、、1都3県 首都圏の新築マンション1戸当たりの平均価格が6,702万円で前年同期比10.2%上昇して「新築マンション価格が過去最高」となった。

戸建住宅から賃貸住宅需要が本格化する

大和証券による建設・住宅セクターのレポートでは、大手ゼネコンの第一四半期営業利益は想定以上の落ち込みも、第二四半期以降の完成工事総利益率は第一四半期対比で改善に向かうと予想。

住宅は下期から戸建住宅に代わって賃貸住宅の需要が本格回復へ向かうとみて、住宅メーカーや住設・建材メーカーの多くで、第二四半期決算時に通期会社計画の上方修正が期待できると解説。

建設、住宅ともセクター投資判断「強気」を継続。注目銘柄として、西松建設、エクシオグループ、大和ハウス、LIXILを取りあげています。

大和証券注目銘柄・建設不動産セクター

- 西松建設(1820)

- エクシオグループ(1951)

- 大和ハウス工業(1925)

- LIXILグループ(5938)

ESG投資企業の個別銘柄

SMBC日興証券の不動産・住宅セクターのレポートでは、コロナ禍で顕在化した住宅環境改善ニーズはwithコロナでも続くと予想。

品質面や価格面などで優位にたつ大手住宅各社の好調な業績は続き、ESGの取組みに総じて前向きである点も株価を支える要因になると解説。

不動産各社に短期的なカタリストは多くないものの、コロナ禍からのリオープニング期待や不動産売却益増加などによる利益・ROE改善に期待。

SMBC日興証券アナリストによる不動産・住宅セクターの個別銘柄は、住友林業、飯田グループ、大和ハウス、三井不動産、三菱地所を推奨しています。

SMBC日興証券注目銘柄・不動産・住宅セクター

- 住友林業(1911)

- 飯田グループホールディングス(3291)

- 大和ハウス工業(1925)

- 三井不動産(8801)

- 三菱地所(8802)

銀行株見通し

大和証券銀行セクターのレポートでは、上期は各行で大幅な増益が予想され、通期計画比で高い利益進捗が見込まれると指摘。

中間決算発表時には自己株式取得など新型コロナで見送られた株主還元強化が期待できるとして、中期的にも安定的な増配基調が続くと解説。

短期投資ではドル金利上昇を材料とした出遅れ修正に期待、長期投資では高利の配当株として魅力が大きいと評価し、今後3か月のセクター投資判断「強気」を継続。

銀行株の投資判断は、みずほフィナンシャルグループ、三菱UFJフィナンシャル・グループ、三井住友フィナンシャルグループ、三井住友トラストホールディングス、りそなホールディングスのレーティング「2」を継続しています。

銀行株レーティング「2」5銘柄

- みずほフィナンシャルグループ(8411)

- 三菱UFJフィナンシャル・グループ(8306)

- 三井住友フィナンシャルグループ(8316)

- 三井住友トラスト・ホールディングス(8309)

- りそなホールディングス(8308)

日経平均株価チャートテクニカル分析

SMBC日興証券テクニカル分析レポートによると、海外株式の不安定な状況が続く中、日経平均株価は海外株式以上に下げが拡大していると指摘。

米国株など海外の主要株価指数は今後、調整が拡大するとみて、日経平均は2万7220円で下げ止まり2430円~2800円幅程度の強い反騰が生じるようなら、海外株式の下げが拡大して再度押し戻されても底割れせずに下値固めが終わる可能性が辛うじて残ると解説。

2万7220円を下回ると一段の調整に向かう公算が大きく、11月初めか来年1月頃まで調整が続き、2万6850円か2万5740円、2万4750円まで押し戻される可能性があると予想しています。

自動車産業の注目株

三菱UFJモルガン・スタンレー証券アナリスト自動車部品セクターのレポートでは、上期決算で大半の企業が下方修正を余儀なくされると指摘。

会社計画が据え置かれる可能性があるカバレッジ企業は豊田自動織機と日本特殊陶業とみているものの、主要客先の大幅減産といった外的要因の悪化が大きく、内的要因は第一四半期同様に第二四半期以降もコストコントロールが継続されている可能性が高いと解説。

独自の成長要素を有する銘柄は会社計画の下方修正があった際には悪材料出尽くしになるとみて、注目銘柄として、豊田自動織機、デンソー、武蔵精密工業をピックアップしています。

自動車部品メーカー注目株

- 豊田自動織機(6201)

- デンソー(6902)

- 武蔵精密工業(7220)

ソフトバンクグループ株を推奨

SMBC日興証券がリリースした通信セクターレポートでは、料金プラン値下げやサブブランド比率の上昇によって、モバイル通信収入は減少傾向と指摘。

それでも、設備投資や販売費用の効率化、非通信分野への収益多様化によって、増益傾向とキャッシュフロー成長が維持されるとみて、それに伴う配当成長などの株主還元が株価を支える要因になると解説。

通信セクター業種格付け「強気」を継続、個別ではグループ戦略を強化して利益成長の持続を目指し、株主還元の強化も続けるNTT(9432)と、中国リスクが過度に織り込まれていると考えられ、資産売却につながるIPO増加が見込まれるソフトバンクグループ(9984)を推奨しています。

求人需要回復グローバルで強含み

大和証券サービスセクターのレポートでは、2Q業績は波乱の少ない着地を予想。求人需要は復調、BPOもストック型収益中心に積み上げが期待できるとみて、求人分野はグローバルで強含み、本邦銘柄には割安感があると解説。

高バリュエーション高ROE銘柄のバリュエーション上昇余地は限定的とみて、注目銘柄として、パーソルホールディングス、エン・ジャパン、リログループを取りあげています。

大和証券注目銘柄・サービス業

- パーソルホールディングス(2181)

- エン・ジャパン(4849)

- リログループ(8876)

2021年と2022年の投資視点

クレディスイス証券小売りセクターのアナリストレポートによると、2021年と2022年の投資視点のひとつは、「モノからコト消費への揺り戻し」と指摘。

新型コロナウイルスワクチン接種率は着実に上昇しているため、新型コロナウイルスの収束が進むことで全体の事業環境が厳しくなり、企業間での優勝劣敗が加速していくと想定。

新型コロナウイルスの収束後を受けた経済活動の正常化の投資視点で、回転すし最大手スシローの持株会社FOOD & LIFE COMPANIES、靴小売り最大手のABCマート、中期的訪日外客数回復で総合ディスカウントストアのドン・キホーテ運営母体パン・パシフィック・インターナショナルホールディングス、マツキヨココカラ&カンパニーをピックアップしています。

クレディ・スイス証券のピックアップ銘柄

- FOOD & LIFE COMPANIES(3563)

- エービーシー・マート(2670)

- パン・パシフィック・インターナショナルホールディングス(7532)

- マツキヨココカラ&カンパニー(3088)

コメント